Займ от учредителя в 1С 8.3: выдача, проценты, проводки

В ходе своей деятельности организация может занять деньги не только у других организаций, но и у своих учредителей.

Займ может быть процентным и беспроцентным. В инструкции рассмотрим, как оформлять операции займа от учредителя в 1С 8.3.

Содержание

Займ под проценты

Рассмотрим пример — организация взяла займ в размере 200 000 рублей у учредителя Голованова Эрнеста Яковлевича под 8% годовых. Срок займа — 1 год.

Необходимо отразить операции получения займа, начисления процентов, удержания НДФЛ и уплаты процентов и долга.

Получение займа

Для получения займа создадим документ “Поступление на расчетный счет”.

Наша команда предоставляет услуги по консультированию, настройке и внедрению 1С.

Связаться с нами можно по телефону +7 499 350 29 00.

Услуги и цены можно увидеть по ссылке.

Будем рады помочь Вам!

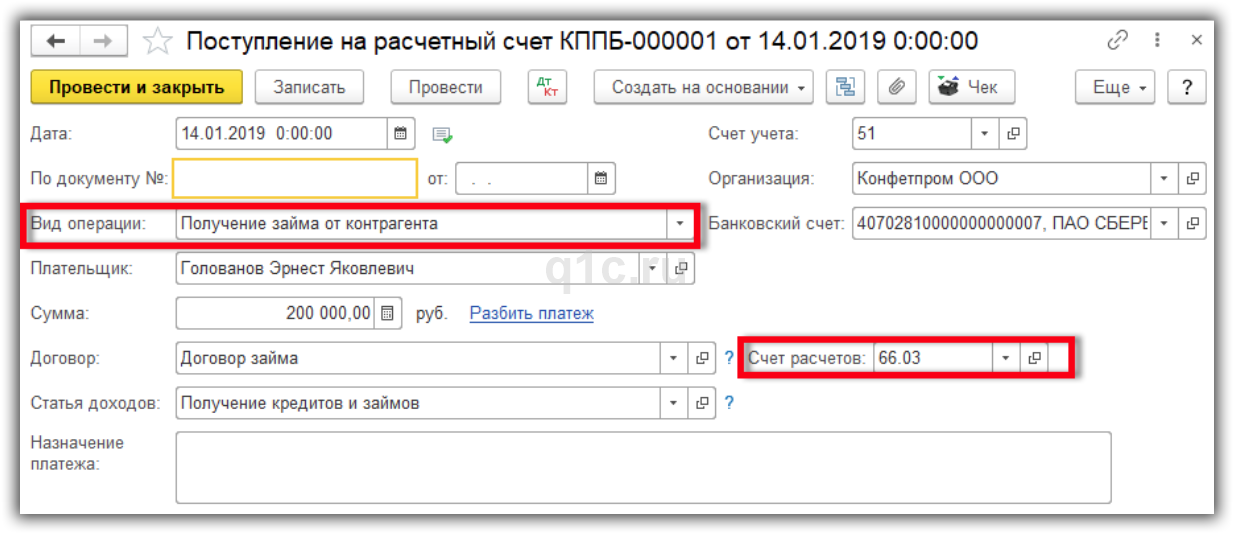

Выбираем операцию “Получение займа от контрагента”:

В документе указываем:

- Организацию и дату.

- Учредителя, который дает займ.

- Сумму займа.

- Счет расчетов 66.03, так как в данном случае займ краткосрочный.

Посмотрим проводки:

Получите понятные самоучители по 1С бесплатно:

По Кт 66.03 образуется задолженность перед учредителем.

Займ можно получить и наличными. В таком случае создается документ “Поступление наличных” с операцией “Получение займа от контрагента”.

Расчет и начисление процентов по займу

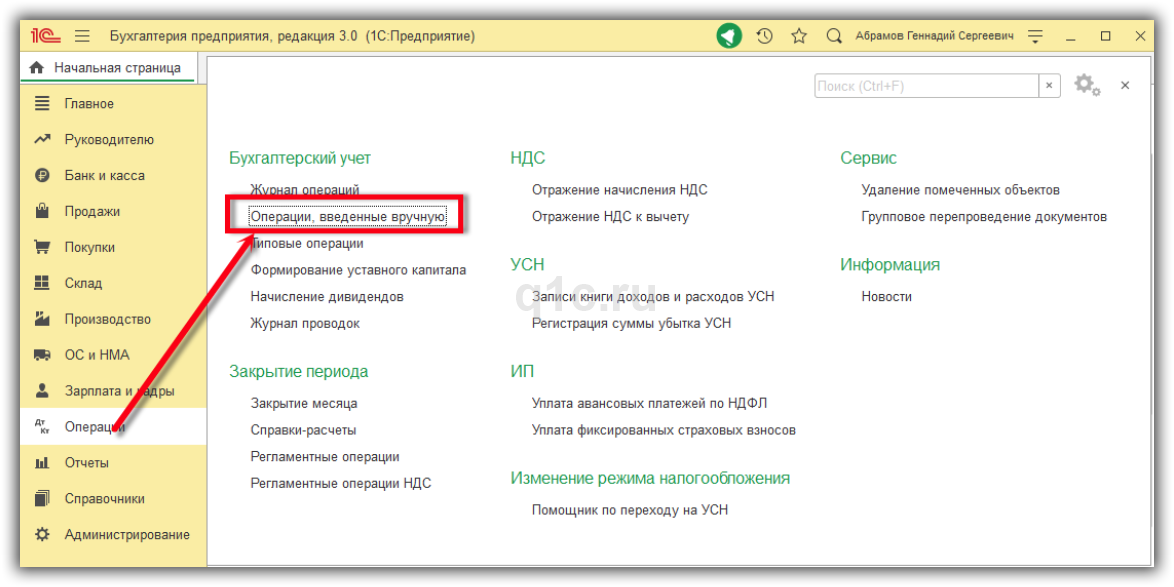

Отдельного документа для начисления процентов нет, поэтому создадим ручную операцию. Заходим в раздел “Операции — Бухгалтерский учет — Операции, введенные вручную”, нажимаем “Создать — Операция”:

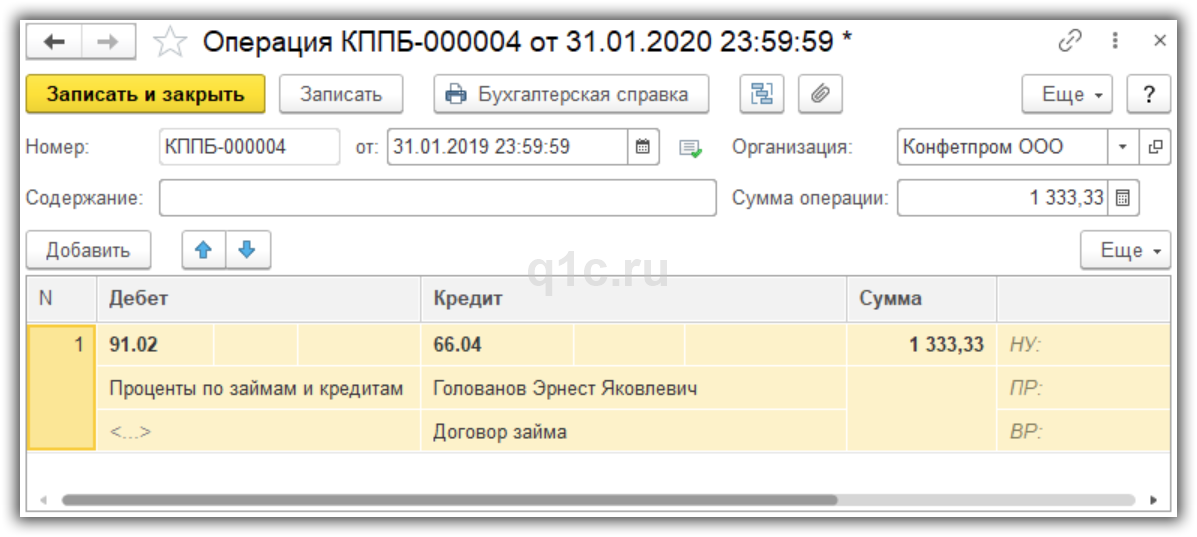

Указываем проводку Дт 91.02 Кт 66.04, а также сумму начисленных процентов за месяц.

Начисленные проценты отражаются по кредиту счета 66.04, в качестве субконто указываем учредителя и договор.

Таким же образом будут начисляться проценты за другие месяцы.

НДФЛ с дохода по процентам

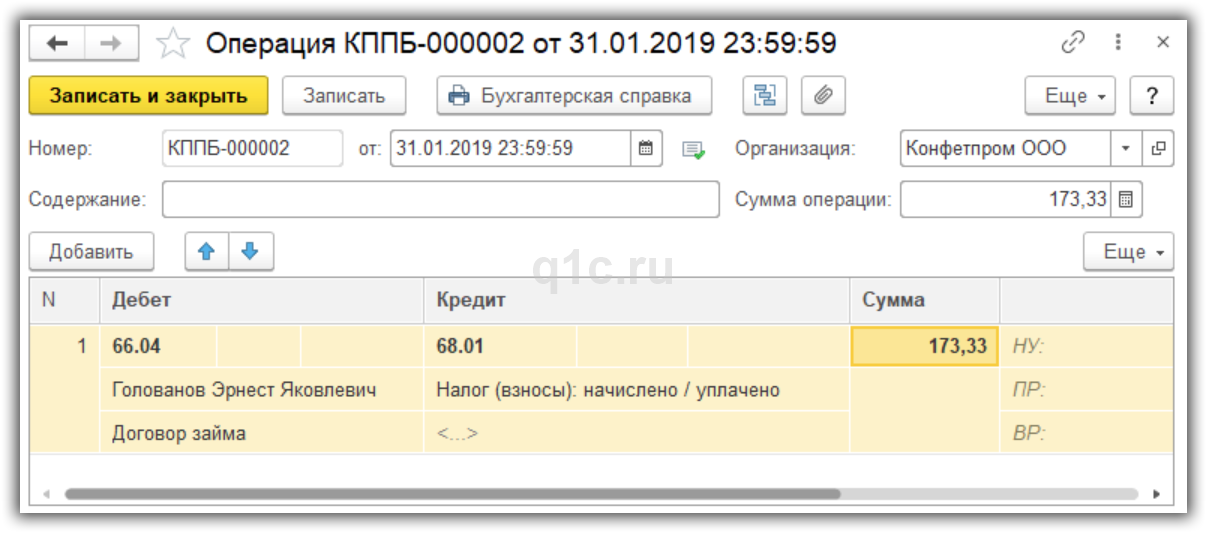

По начисленным процентам нужно удержать НДФЛ с учредителя в размере 13%.

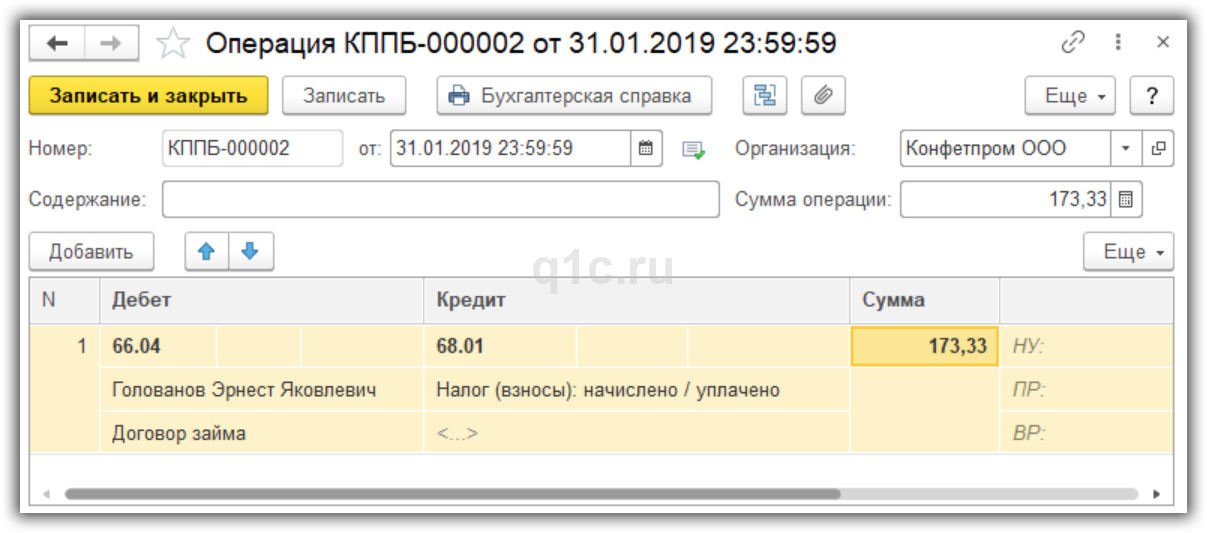

Для этого создадим ручную операцию с проводкой Дт 66.04 Кт 68.01:

Такую же проводку нужно будет вводить ежемесячно.

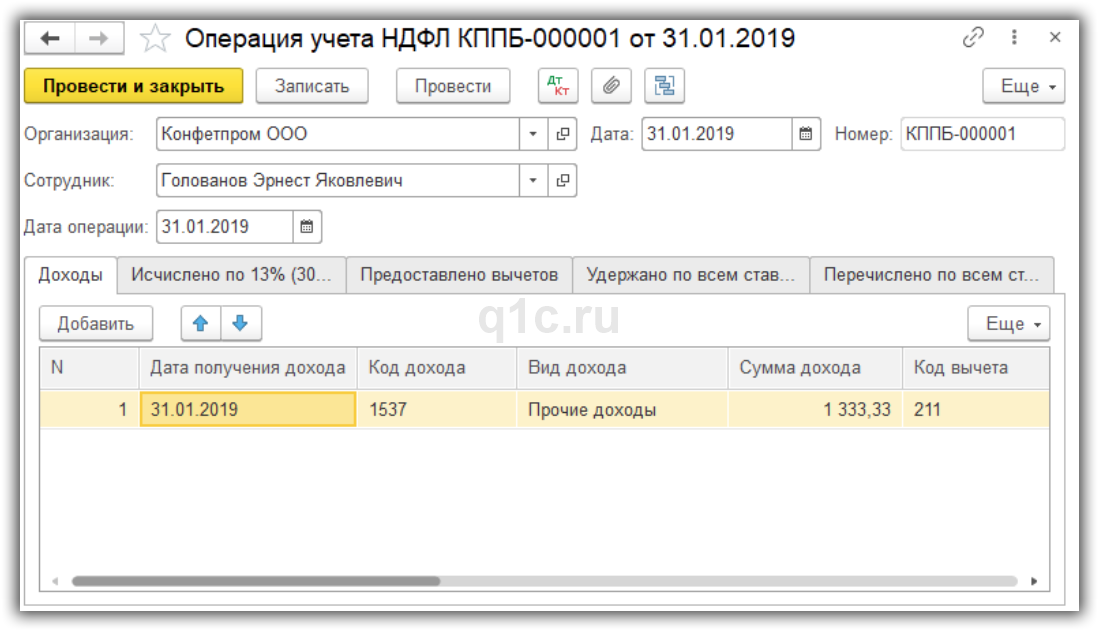

Кроме этого, чтобы НДФЛ отразился в отчетности, нужно создать документ”Операция учета НДФЛ”. Заходим в меню “Зарплата и кадры — НДФЛ — Все документы по НДФЛ”:

Создаем документ “Операция учета НДФЛ”:

В документе указываем информацию о доходах, исчисленном и удержанном НДФЛ.

Точно так же создаем документ в другие месяцы.

Перечисление процентов учредителю

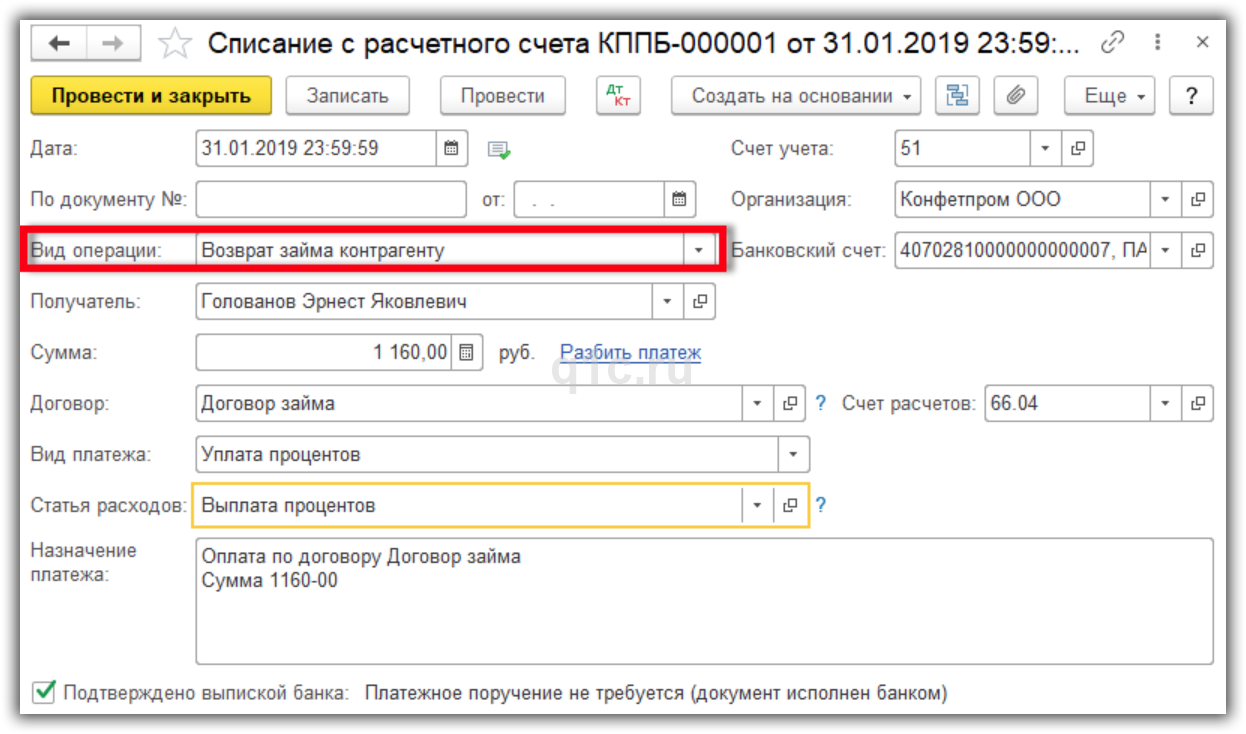

Для оплаты процентов учредителю создадим документ “Списание с расчетного счета” с видом операции “Возврат займа контрагенту”:

В документе указываем:

- Организацию и дату.

- Учредителя и договор.

- Сумму процентов за вычетом НДФЛ.

- Вид платежа “Уплата процентов”.

- Счет расчетов 66.04.

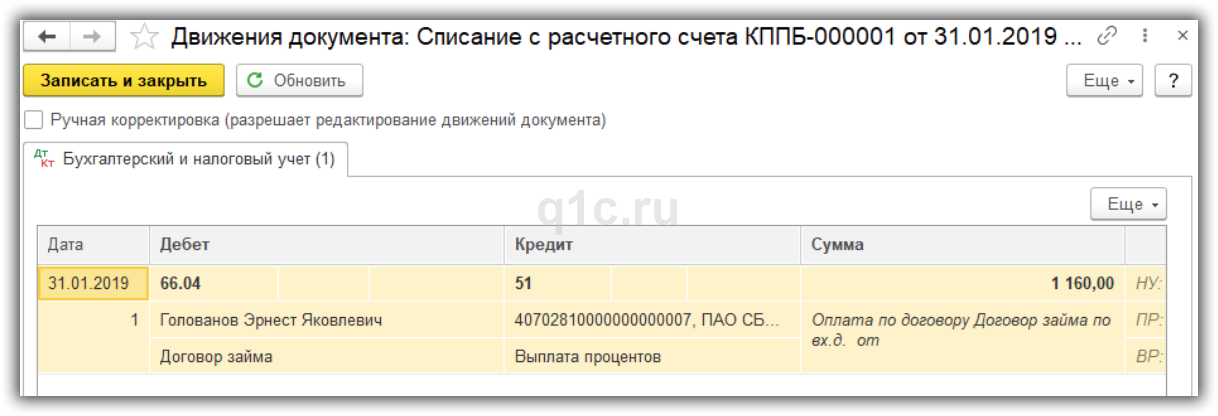

Посмотрим проводки:

По Дт 66.04 погашена часть процентов перед учредителем.

В следующие месяцы проценты будут погашаться аналогично.

Возврат займа

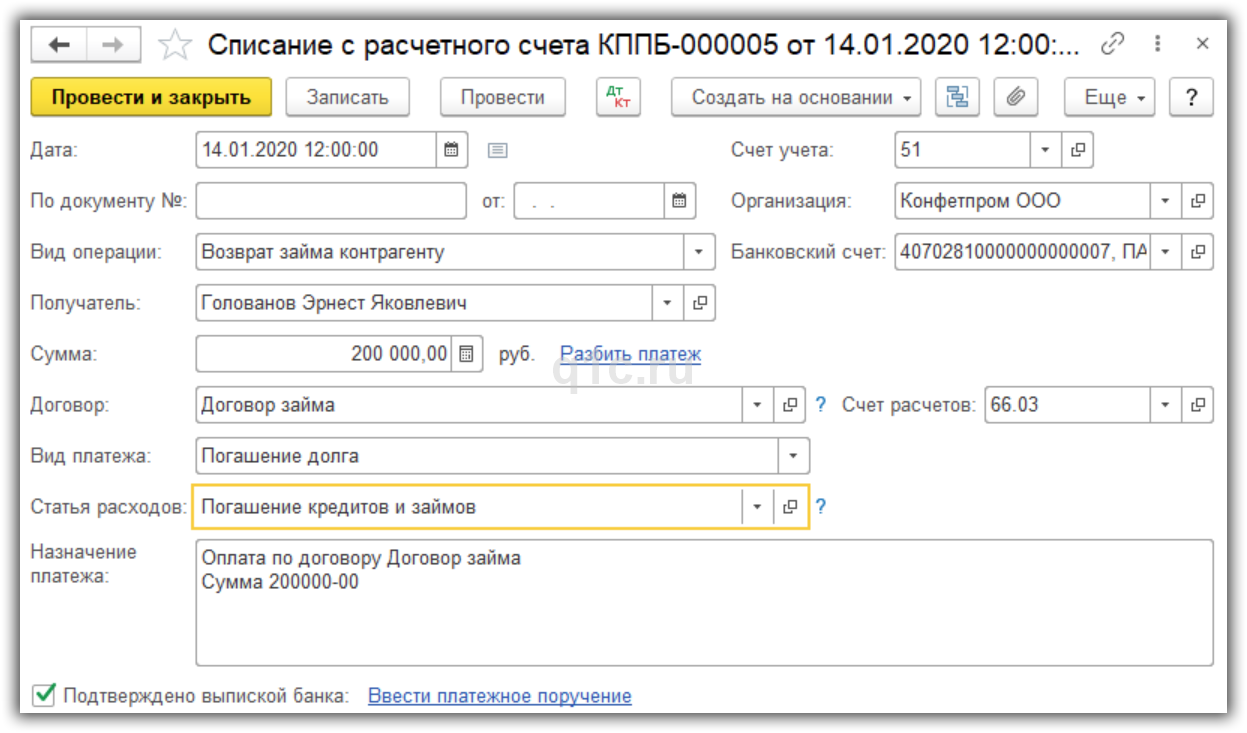

В конце срока займа нужно вернуть основной долг учредителю. Для этого создадим документ “Списание с расчетного счета”, операция “Возврат займа контрагенту”:

В документе указываем:

- Организацию и дату.

- Учредителя и договор.

- Сумму основного долга.

- Вид платежа “Погашение долга”.

- Счет расчетов 66.03.

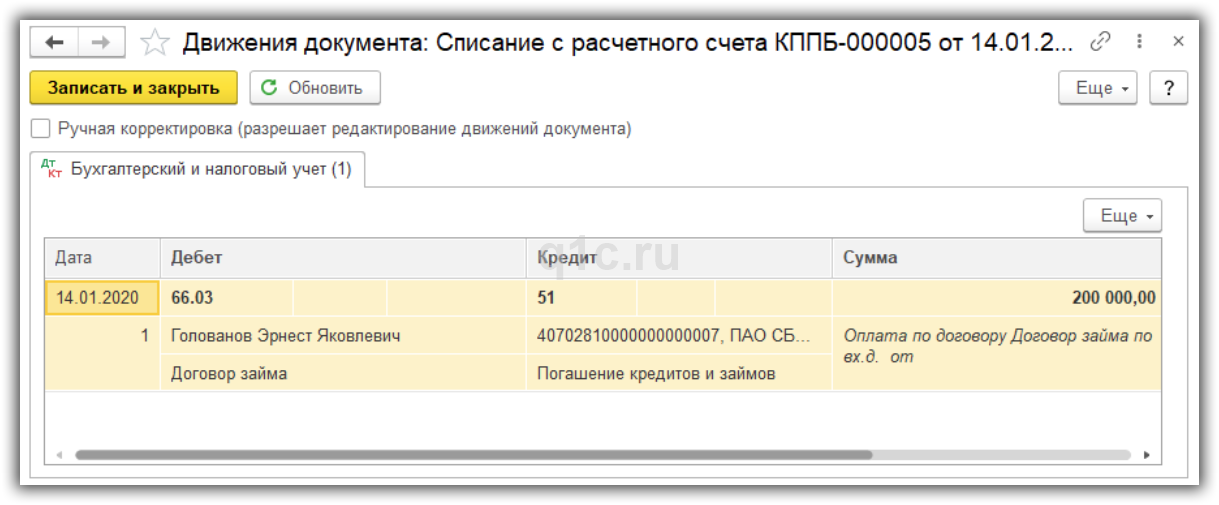

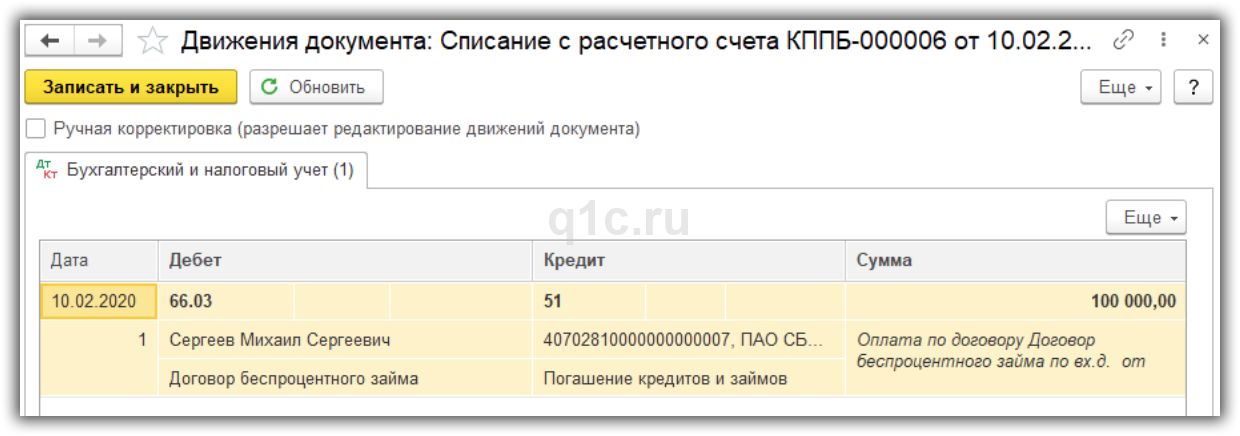

Посмотрим проводки:

По Дт 66.03 погашен долг перед учредителем.

Займ без процентов

Рассмотрим пример — организация взяла беспроцентный займ в размере 100 000 рублей у учредителя Сергеева Михаила Сергеевича. Срок займа — 1 год.

В таком случае нужно отразить только две операции: получение займа и возврат займа.

Получение займа

Для получения займа создадим документ “Поступление на расчетный счет”.

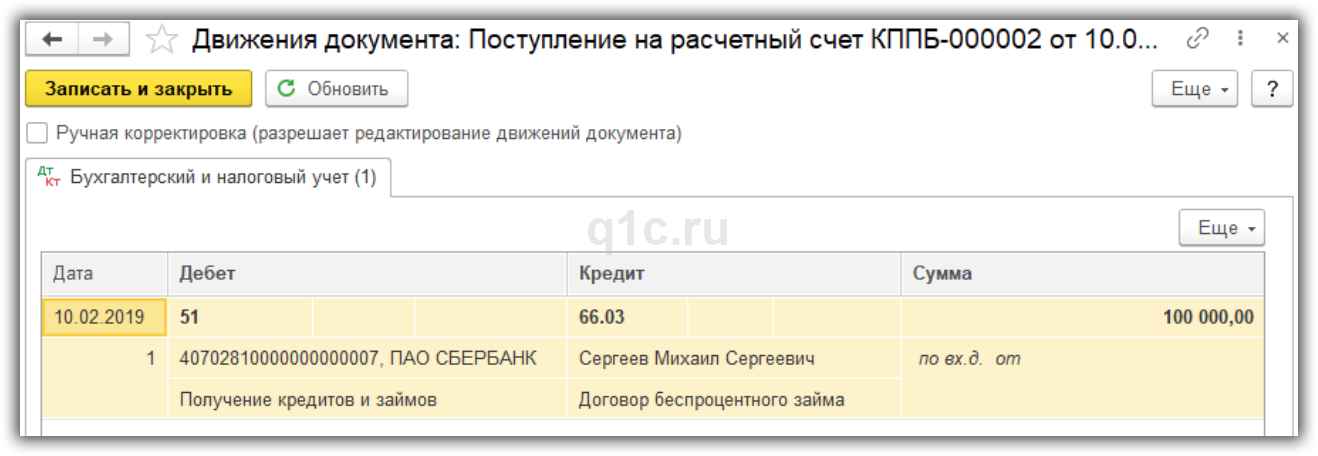

Выбираем операцию “Получение займа от контрагента”:

Документ заполняется так же, как и в случае с процентным займом.

Проводки документа:

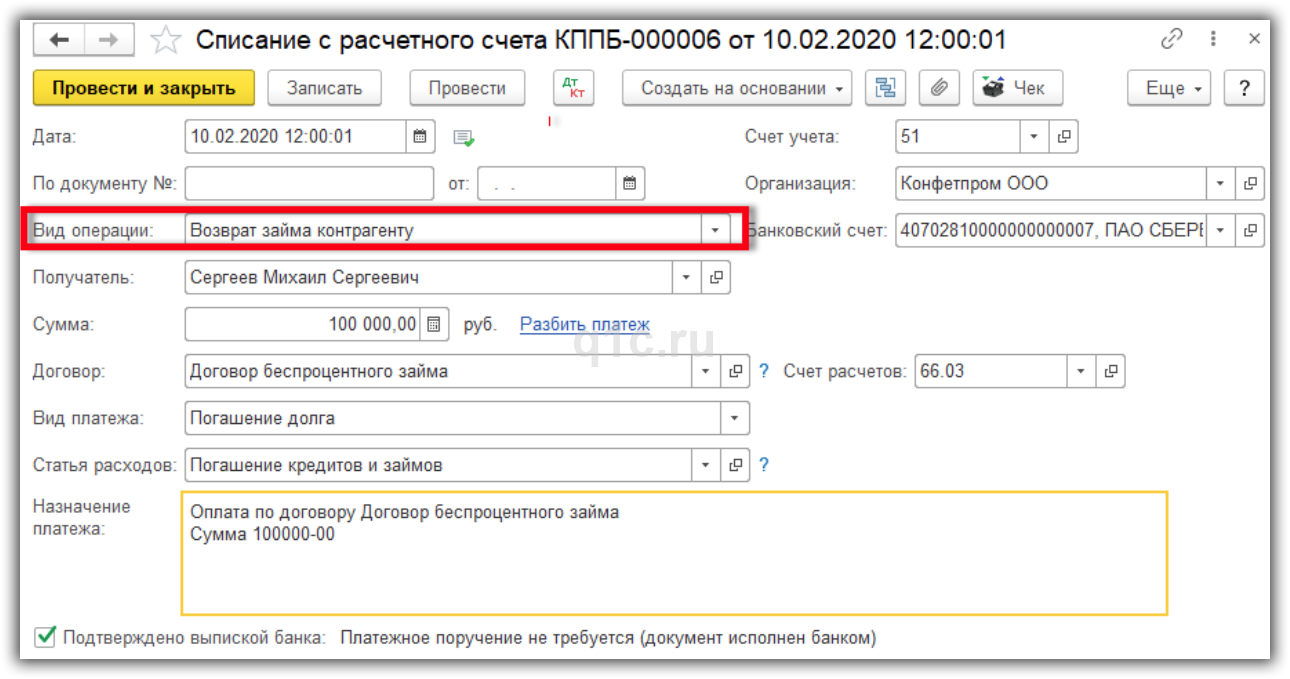

Возврат займа

Вернуть нужно только основной долг,создаем документ “Списание с расчетного счета”, операция “Возврат займа контрагенту”:

Вид платежа “Погашение долга, счет расчетов 66.03.

Проводки документа:

Как проверить взаиморасчеты с учредителями

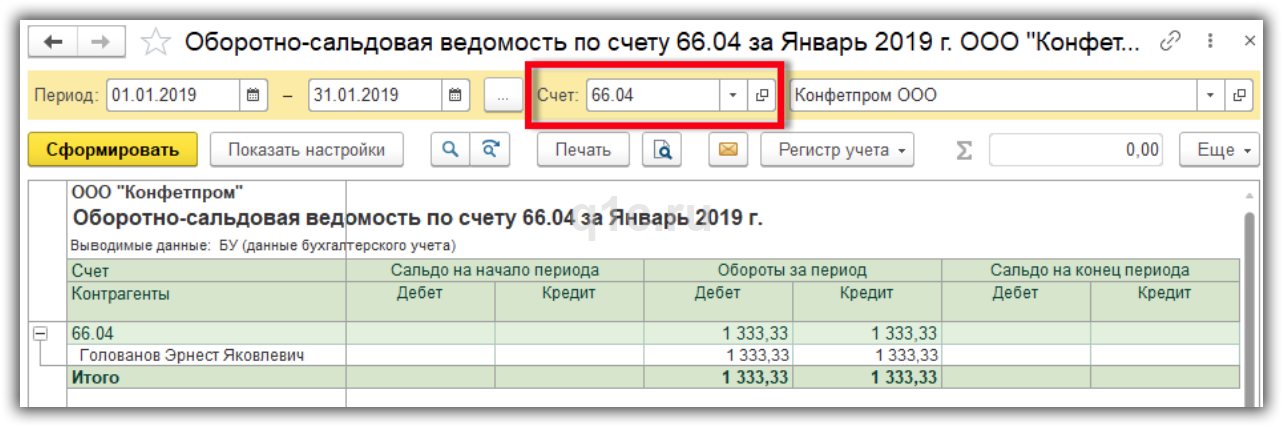

Для проверки взаиморасчетов с учредителями можно сформировать отчет “Оборотно-сальдовая ведомость по счету”.

Чтобы посмотреть, какие проценты были начислены и выплачены за период, нужно указать счет 66.04:

По Кт 66.04 отражаются начисленные проценты, по Дт 66.04 — выплаченные проценты.

Чтобы посмотреть взаиморасчеты по основному долгу, нужно выбрать счет 66.03:

Отчеты можно формировать либо по всем контрагентам, либо в настройках выбрать конкретного учредителя.